In de paragraaf lokale heffingen staan de ontwikkelingen van de belastingen, retributies, bestemmingsheffingen en woonlasten voor het komende jaar. In deze paragraaf wordt ook ingegaan op de kostendekkendheid van de leges en heffingen en het kwijtscheldingsbeleid.

Paragraaf 1 Lokale heffingen

Uitgangspunten

Terug naar navigatie - Paragraaf 1 Lokale heffingen - UitgangspuntenDe vastgestelde Nota lokale heffingen 2016 bevat de beleidslijnen voor de komende jaren. De lokale heffingen zijn als volgt te onderscheiden:

- Belastingen

De algemene belastingen komen ten goede aan algemene middelen van de gemeente. Dit betekent dat de opbrengsten niet gelabeld zijn, maar voor alle gemeentelijke taken en voorzieningen kunnen worden ingezet. Voorbeelden zijn onroerendezaakbelasting (OZB), parkeerbelasting en hondenbelasting. - Bestemmingsheffingen en retributies

Dit zijn rechten, tarieven en leges, de opbrengsten hiervan zijn bestemd voor specifieke taken, diensten of voorzieningen. De gemeente mag niet meer heffen dan de kosten die de gemeente voor de betreffende taak, dienst of voorziening maakt. Voorbeelden zijn rioolheffing, afvalstoffenheffing, marktgelden, lijkbezorging en leges (voor bijvoorbeeld het aanvragen van een paspoort of een vergunning).

Het coalitieakkoord vermeldt dat de tarieven van de lokale belastingen en heffingen jaarlijks zoveel mogelijk met maximaal de inflatie worden aangepast. Voor de afvalstoffenheffing en rioolheffing geldt daarnaast dat ze ongeveer 100% kostendekkend zijn, zodat kostenstijgingen of kostendalingen ook worden verwerkt in het tarief.

De tarieven 2026 worden in de raad van 15 december 2025 als onderdeel van de belastingverordeningen vastgesteld.

Algemeen stijgingspercentage lokale heffingen

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Algemeen stijgingspercentage lokale heffingenDe tarieven van de gemeentelijke heffingen en belastingen stijgen in 2026 op basis van de begrotingsuitgangspunten met het algemene stijgingspercentage van 4%. Hoe dit tot stand gekomen staat in het hoofdstuk Financiële begroting.

Een uitzondering hierop zijn de tarieven die door het rijk worden gemaximeerd, zoals de tarieven voor rijbewijzen en reisdocumenten.

Belastingen en heffingen

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Belastingen en heffingenOnroerendezaakbelasting (OZB)

De OZB vormt de grootste ‘eigen’ inkomstenbron van gemeenten. De heffing is, net zoals de Algemene Uitkering uit het Gemeentefonds, een algemene inkomstenbron om het gemeentelijke voorzieningenniveau te kunnen bekostigen.

De opbrengst van de OZB komt als volgt tot stand: OZB-aanslag 2026 = WOZ-waarde van de woningen en niet-woningen * OZB-tarief.

Uitgangspunt bij het bepalen van het OZB-tarief is dat het totaal van de OZB-opbrengsten elk jaar op hetzelfde niveau wordt gehouden. Het tarief voor de OZB wijzigt jaarlijks met de toe- of afname van de waarde van de woningen en niet-woningen. De waarde van de woningen en niet-woningen wordt jaarlijks getaxeerd. Bij een lagere taxatiewaarde stijgt het OZB-tarief. Bij een hogere taxatiewaarde daalt het OZB-tarief. Bij een waardestijging van de woningen en niet-woningen wordt dus niet méér OZB-opbrengst geïnd. Het tarief wordt wel jaarlijks gecorrigeerd met de inflatie. Op deze manier zijn de gemeentelijke inkomsten niet afhankelijk van waarde schommelingen van de woningen en niet-woningen.

Voor de woningen wordt een stijging van de WOZ-waarde met 11,5% verwacht. Voor de niet-woningen is de verwachting dat de waardeontwikkeling uitkomt op een stijging van 1%.

De tarieven voor de OZB worden definitief vastgesteld in de verordening onroerendezaakbelasting (jaarlijks in december) in plaats van in de programmabegroting, omdat dan meer informatie bekend is over de stijging of daling van de WOZ-waarde. Hiermee neemt de kans op forse afwijkingen van de OZB-opbrengst af.

In deze programmabegroting staan de voorlopige tarieven op basis van de inschatting in augustus 2025.

Als achteraf blijkt dat de werkelijke opbrengst alsnog meer dan € 1 mln. afwijkt vanwege een grotere stijging van de WOZ-waarde, dan wordt de te veel betaalde OZB in het volgende jaar aan de inwoners teruggeven door het tarief te verlagen.

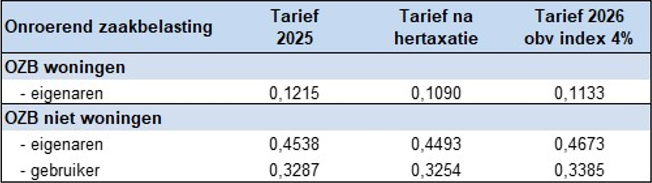

In onderstaande tabel wordt zichtbaar hoe het voorlopige tarief tot stand komt. De start is het tarief uit 2025. Dit tarief van 2025 wordt verlaagd naar aanleiding van de stijging van de WOZ-waarde. Dit staat in de kolom 'Tarief na hertaxatie'. Daarna wordt het tarief verhoogd met de prijsinflatie, dit is het tarief in de kolom 'Tarief 2026 o.b.v. index 4%'.

Afvalstoffenheffing

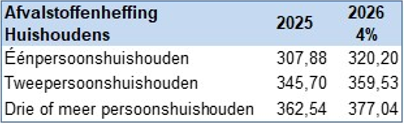

De gemeente heeft een wettelijke plicht tot de inzameling van huishoudelijk afval. De kosten die de gemeente daarvoor maakt, worden door middel van de afvalstoffenheffing verhaald op de aanbieder van het afval. Er wordt een tarief geheven per perceel bij de gebruiker van het perceel. Het tarief is gedifferentieerd naar het aantal personen per huishouden: éénpersoonshuishoudens, tweepersoonshuishoudens en meerpersoonshuishoudens.

De tarieven van de afvalstoffenheffing stijgen met het algemene stijgingspercentage.

In de Perspectiefnota zijn de inkomsten uit afvalstoffenheffing verhoogd met € 350.000 (in de bezuinigings- en dekkingvoorstellen). Deze verhoging vindt plaats zonder het tarief van de afvalstoffenheffing te verhogen. Dit komt door de toename van het aantal huishoudens. De kostendekkendheid van de afvalstoffenheffing stijgt hierdoor.

De tarieven voor het komende jaar zien er als volgt uit.

Rioolheffing

De gemeente heeft de wettelijke taak het huishoudelijk en bedrijfsafvalwater, regenwater en de grondwaterstand in het kader van het gemeentelijk rioleringsstelsel te beheren. De kosten die de gemeente hiervoor maakt, kunnen door middel van een rioolheffing worden verhaald op de gebruikers van het gemeentelijk rioleringsstelsel. De heffing wordt opgelegd aan de gebruiker van een aansluiting. Met aansluiting wordt bedoeld een onroerende zaak (woning en niet-woning) van waaruit afvalwater direct of indirect op de gemeentelijke riolering wordt afgevoerd. De omvang van de aanslag is op basis van het aantal kubieke meters afvalwater dat per aansluiting wordt afgevoerd. Hierbij wordt onderscheid gemaakt tussen groot- en kleinverbruik.

In de Perspectiefnota zijn de inkomsten uit rioolheffing verhoogd met € 130.000 (in de bezuinigings- en dekkingvoorstellen). Door de toename van het aantal aansluitingen is het niet nodig om het tarief aan de passen.

Daarnaast geldt dat de aan rioolheffing toegerekende kosten voor 60% via het vaste bedrag en voor 40% via de WOZ-waarde worden verhaald, rekening houdend met een maximale stijging van de aanslag van € 17,50. Dit betekent dat de aanslag rioolheffing in 2026 maximaal € 347,30 bedraagt.

Onderstaand overzicht presenteert de tarieven voor 2026. Een pand met een WOZ-waarde van € 1.975.400 ontvangt een maximale aanslag.

Toeristenbelasting

Gemeenten kunnen toeristenbelasting heffen van niet-inwoners, die in de gemeente verblijven (ongeacht de duur van het verblijf) en daarbij gebruik maken van de gemeentelijke voorzieningen. Sinds 2024 is de toeristenbelasting 7% van de overnachtingsprijs.

Parkeerbelasting

De parkeerbelasting heeft een regulerend karakter met het doel om het parkeergedrag van automobilisten te beïnvloeden: door het aanwijzen van gebieden waar de automobilisten moeten betalen, kan de gemeente het parkeren van motorvoertuigen regelen. De tarieven voor de parkeerbelasting worden één keer per twee jaar gewijzigd voor inflatieontwikkelingen. De nieuwe tarieven 2026 worden aangepast bij de legesverordening in december.

Leges kabels en leidingen

De opbrengst van de leges kabels en leidingen wordt verhoogd met € 0,123 mln. door de tarieven te laten stijgen. Hiermee worden amendementen R1 en O1 uit het perspectiefdebat van dekking voorzien (zie programma 3). De verhoogde tarieven worden vastgesteld bij de legesverordening in december.

Omgevingsvergunning

In de bezuinigings- en dekkingsvoorstellen in de Perspectiefnota worden de inkomsten uit de omgevingsvergunning verhoogd met € 0,2 mln. Hiermee stijgt de kostendekkendheid. De nieuwe tarieven 2026 worden aangepast bij de legesverordening in december.

Leges burgerzaken

In de bezuinigings- en dekkingsvoorstellen in de Perspectiefnota worden onderstaande tarieven verhoogd met 20%. Hiermee stijgt de kostendekkendheid.

- Huwelijkstarieven

- Leges van externe trouwambtenaren

- Annuleringsleges

- Leges voor scans van o.a. bouwtekeningen

De nieuwe tarieven 2026 worden aangepast bij de legesverordening in december.

Legesverordening

De legesverordening wordt aangepast op basis van het VNG model. De nieuwe legesverordening wordt met een apart raadsvoorstel aan de raad voorgelegd. Definitieve vaststelling vindt plaats bij de legesverordening in december.

Kostendekkendheid leges en heffingen

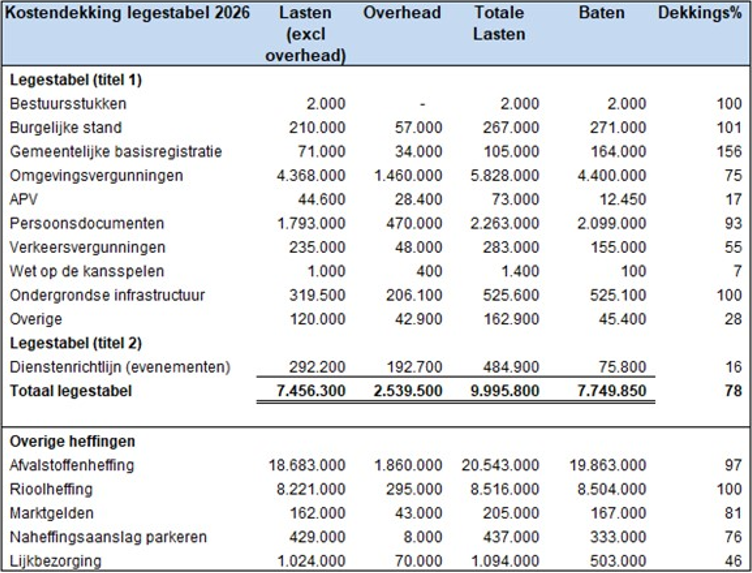

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Kostendekkendheid leges en heffingenDe opbrengst van de leges en heffingen mag maximaal 100% kostendekkend zijn. Dat wil zeggen dat in totaliteit de baten van de leges niet hoger mogen zijn dan de lasten. In de Nota lokale heffingen 2016 is een nadere toelichting opgenomen hoe de kostentoerekening wordt opgesteld. De werkwijze in Zoetermeer is dat alle kosten die mogen worden toegerekend, in principe worden toegerekend. Bij de bepaling van de kosten van de leges en heffingen worden ook de kosten van overhead toegerekend. Dit gebeurt op basis van een uurtarief per direct uur. In de tabel is zichtbaar dat er sprake is van zogenaamde kruissubsidiëring. Dat houdt in dat bepaalde legesopbrengsten hoger zijn dan de kosten die gemaakt worden. Binnen de legestabel zijn er echter ook leges die minder dan 100% kostendekkend zijn. De totale legestabel komt niet boven de 100% kostendekkendheid uit.

De gemeenteraad stelt de tarieven in december vast. Het overzicht van de kostendekkendheid voor 2026 is hieronder opgenomen.

Kwijtscheldingsbeleid

Terug naar navigatie - Paragraaf 1 Lokale heffingen - KwijtscheldingsbeleidKwijtschelding is hét sociale vangnet voor de lokale lastendruk. Zoetermeer houdt rekening met de draagkracht van de inwoners. In die visie past een zo ruim mogelijk kwijtscheldingsbeleid voor mensen die hun aanslagbiljet gemeentelijke belastingen door hun financiële situatie niet kunnen betalen. Zoetermeer hanteert daarom de maximale landelijke normen die gelden. Kwijtschelding wordt toegepast op rioolheffing, afvalstoffenheffing en onroerende-zaak belasting. Naast inwoners kunnen ook ondernemers, die minder verdienen dan het minimumloon en niet te veel vermogen hebben, kwijtschelding aanvragen. Kwijtschelding wordt dan toegepast op de woonlasten.

De gemeente maakt het proces voor het aanvragen van kwijtschelding zo eenvoudig mogelijk. Het kwijtscheldingsformulier hoeft in principe maar één keer ingevuld te worden. Daarna worden inkomen en vermogen jaarlijks automatisch getoetst door het Inlichtingenbureau van het ministerie van Sociale Zaken en Werkgelegenheid. De uitslag van deze automatische toets wordt direct bij de aanslag bekend gemaakt.

Na aanslagoplegging kan er ook nog kwijtschelding worden aangevraagd. Hierbij vindt ook een toetsing plaats. Als er geen beperkingen worden gevonden, wordt de kwijtschelding automatisch toegekend. Als de uitkomst van de toets wijst op beperkingen, wordt er nog aanvullende informatie opgevraagd. Het aanvragen van kwijtschelding kan via de website van de gemeente Zoetermeer en ook het aanleveren van de aanvullende informatie kan via de website. Op deze manier kan het verzoek zo snel mogelijk worden afgehandeld.

Gemeentelijke woonlasten voor inwoners

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Gemeentelijke woonlasten voor inwonersJaarlijks verricht het Centrum voor Onderzoek van de Economie van de Lagere Overheden (COELO) onderzoek naar de gemeentelijke woonlasten. De publicatie daarvan vindt plaats in de Atlas van de Lokale Lasten. Onder de gemeentelijke woonlasten verstaat het COELO de OZB voor de eigenaar van een woning met een voor de betreffende gemeente geldende gemiddelde waarde, plus rioolheffing en afvalstoffenheffing voor een meerpersoonshuishouden eventueel verminderd met een heffingskorting.

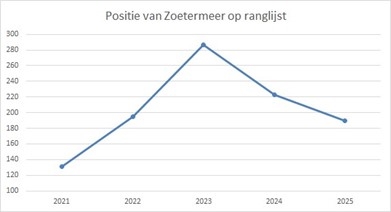

Door het COELO wordt jaarlijks een vergelijkend overzicht opgesteld van alle Nederlandse gemeenten. In dit overzicht, dat begint met de (deel)gemeente met de laagste heffingen (nr. 1) en eindigt met de (deel)gemeente met de hoogste heffingen (nr. 347), neemt Zoetermeer in 2025 positie 190 in. Dit was in 2024 positie 223. In onderstaande grafiek is de ontwikkeling opgenomen van de afgelopen vijf jaar.

Gemeentelijke lasten

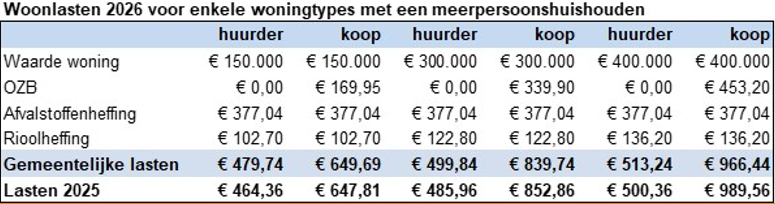

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Gemeentelijke lastenOp basis van de voorgestelde tarieven 2026 toont de volgende tabel hoeveel de woonlasten bedragen voor inwoners, gespecificeerd naar type woning. Daarbij zijn zowel kopers als huurders naast elkaar gezet.

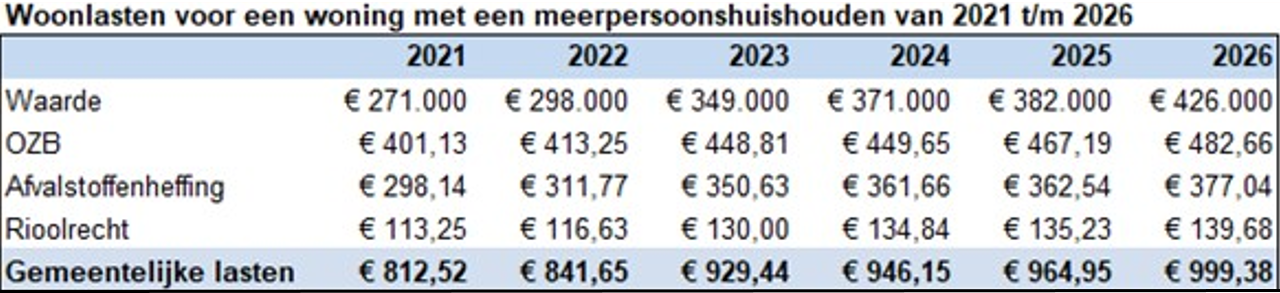

In onderstaande tabel is de ontwikkeling van de woonlasten in Zoetermeer zichtbaar gemaakt voor de afgelopen jaren (vanaf 2021) aan de hand van een woning van € 271.000 in 2021, rekening houdend met de gemiddelde waardeontwikkeling van de woningen van de jaren 2021 tot en met 2026.

Inkomsten lokale heffingen

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Inkomsten lokale heffingenDe geraamde opbrengsten van de woonlastenheffingen (OZB, afvalstoffenheffing en rioolheffing) laten voor 2026 het volgende beeld zien:

De opbrengsten van de belangrijkste overige gemeentelijke heffingen zijn in onderstaande tabel weergegeven.

De ramingen voor 2026 zijn conform de opgenomen bedragen in deze programmabegroting.

Aangenomen amendementen en moties perspectiefdebat

Terug naar navigatie - Paragraaf 1 Lokale heffingen - Aangenomen amendementen en moties perspectiefdebatNiet van toepassing.